การปล่อยสินเชื่อประจำปีได้รับการพิสูจน์แล้วว่าเป็นเครื่องมือในการควบคุมเงินเฟ้อและทำให้ระบบการเงินมีเสถียรภาพตั้งแต่ปี 2554 จนถึงปัจจุบัน มันล้าสมัยและควรเปลี่ยนหรือไม่?

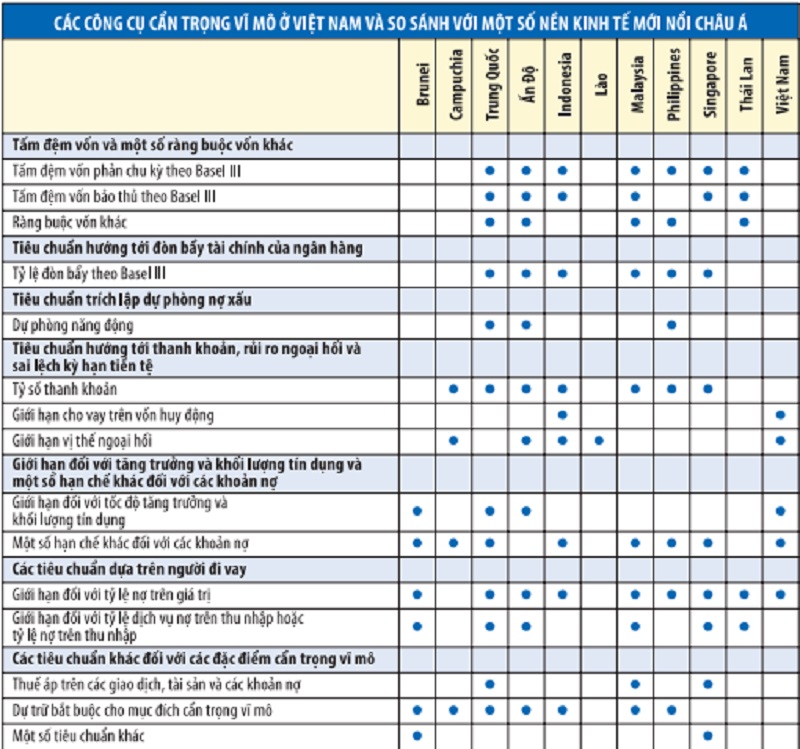

ที่มา: การรวบรวมโดยผู้เขียนจาก OECD Development Center (2021) และแหล่งอื่นๆ

วงเงินสินเชื่อไม่ใช่เครื่องมือดูแลระบบ

เมื่อสามปีที่แล้ว ผู้เชี่ยวชาญหลายคนเสนอให้ยกเลิกการจำกัดเครดิตทันที ทำให้ธนาคารมีความคิดริเริ่มในการปล่อยสินเชื่อและการตัดสินใจในความเสี่ยง ในขณะเดียวกัน ยังมีความเห็นว่าถึงแม้จะจำเป็นต้องถอดวงเงินสินเชื่อออก แต่ตอนนี้ยังไม่ใช่เวลาที่เหมาะสม

ในสมัยที่สามของการประชุมสมัชชาแห่งชาติครั้งที่ 15 เมื่อเร็ว ๆ นี้ สมัชชาแห่งชาติบางคนถึงกับกล้ายืนยันอย่างกล้าหาญว่าวงเงินสินเชื่อนั้นคล้ายคลึงกับกลไกการอุดหนุนทางปกครอง ทุก ๆ ปีธนาคารจะต้อง “ขอสินเชื่อ” ขีดจำกัดเพิ่งขยายออกไป อีกคำถามหนึ่งก็เกิดขึ้น ต้องขอบคุณวงเงินสินเชื่อที่มีส่วนช่วยในการลดอัตราเงินเฟ้อหรือไม่? (ความหมายของอัตราเงินเฟ้อเกิดจากหลายปัจจัย อัตราเงินเฟ้อในอนาคตส่วนใหญ่เกิดจากราคาอาหารและพลังงานโลกที่สูงขึ้น และหากเครดิตมีส่วนทำให้อัตราเงินเฟ้อไม่มีนัยสำคัญ ก็จะนำไปใช้เพื่อควบคุมอัตราเงินเฟ้อ) ผู้ป่วยที่ได้รับยาในปริมาณเดียวกัน)

ในระหว่างการแถลงข่าวล่าสุดเกี่ยวกับผลของกิจกรรมการธนาคารในช่วง 6 เดือนแรกของปี 2565 นาย Dao Minh Tu รองผู้ว่าการธนาคารแห่งรัฐกล่าวว่าในช่วง 11 ปีที่ผ่านมา State Bank ได้ประเมินและแก้ไขอย่างสม่ำเสมอ ปรับปรุง ปรับปรุง ควบคุมการเติบโตของสินเชื่อ การตรวจสอบตั้งแต่เนิ่นๆ และจากระยะไกล ตรวจสอบให้แน่ใจว่าการดำเนินงานของธนาคารพาณิชย์อยู่ภายใต้การควบคุม ตลอดจนมาตรการการจัดการระดับมหภาคอื่นๆ

คำว่า “macroprudential” ในการจัดการธนาคารมีการใช้ความหมายมากมายในบริบทที่แตกต่างกัน เพื่อให้การตรวจสอบตั้งแต่เนิ่นๆและจากระยะไกลเพื่อความปลอดภัยของทั้งระบบ การตีความความเป็นผู้นำของธนาคารแห่งรัฐเกี่ยวกับวงเงินสินเชื่อนั้นโดยทั่วไปแล้วจะสอดคล้องกับเนื้อหาของคำจำกัดความของการจัดการ “มหภาค” ที่แนะนำโดยคณะกรรมการบาเซิลด้านการกำกับดูแลการธนาคาร ( เครื่องมือ macroprudential ปรากฏขึ้นตั้งแต่วิกฤตการเงินโลกในปี 2551 เท่านั้น)

ธนาคารบางแห่งแนะนำว่าเพียงแค่ใช้มาตรฐาน Basel II ระบบจะปลอดภัยหากไม่มี SBV กำหนดวงเงินสินเชื่อ อันที่จริง มาตรฐาน Basel II เป็นเพียงข้อควรระวัง “เล็กน้อย” ที่กำหนดในแต่ละธนาคาร โดยไม่ให้ความสนใจกับความเสี่ยงของทั้งระบบ ก่อนเกิดวิกฤตการณ์ทางการเงินในปี 2551 ธนาคารหลายแห่งทั่วโลกเข้าใกล้ Basel III แล้ว แต่ยังต้องเผชิญกับความเสี่ยงที่จะล้มละลาย

ดังนั้น ในหัวข้อที่ 4 ของความคิดเห็นนโยบายเศรษฐกิจปี 2557 กองทุนการเงินระหว่างประเทศ (IMF) แนะนำให้ธนาคารกลางเสริมความแข็งแกร่งให้กับการจัดการระดับมหภาค ในปัจจุบัน นอกจากเครื่องมือด้านนโยบายการเงิน (เช่น อัตราดอกเบี้ยหลัก ข้อกำหนดสำรอง การดำเนินการในตลาดเปิด) และการประยุกต์ใช้มาตรฐาน Basel แล้ว ธนาคารกลางทั่วโลกยังเสริมเครื่องมือระดับมหภาคอื่นๆ เพื่อจัดการความเสี่ยงของระบบธนาคารทั้งหมด

เวียดนามไม่ใช่ประเทศเดียวที่ใช้กลไกวงเงิน

เพื่อชี้แจงคำถามนี้ ผู้เขียนได้ให้ข้อมูลสรุปเกี่ยวกับเครื่องมือระดับมหภาคในระบบเศรษฐกิจเกิดใหม่ในเอเชีย (ดูตาราง) เครื่องมือ Macroprudential แบ่งออกเป็นสามประเภทขึ้นอยู่กับวัตถุประสงค์

ประสบการณ์ระหว่างประเทศแสดงให้เห็นว่า ในการควบคุมเครดิต การใช้เครื่องมือเพียงไม่กี่อย่าง เช่น การให้วงเงินสินเชื่อนั้นไม่มีประสิทธิภาพเท่ากับการใช้เครื่องมือแบบซิงโครนัส

ขั้นแรก การควบคุมสินเชื่อ เช่น ขีดจำกัดอัตราส่วนเงินกู้ต่อสินทรัพย์ อัตราส่วนหนี้สินต่อรายได้ หรือการเติบโตของเครดิต เพื่อลดความเสี่ยงในการเติบโตของสินเชื่อ

ประการที่สอง การจำกัดสถานะสกุลเงิน เงินฝากและระยะเวลาเงินกู้เพื่อจำกัดความเสี่ยงด้านสภาพคล่อง

ประการที่สาม ข้อกำหนดบัฟเฟอร์ทุนต้านวัฏจักร บัฟเฟอร์ทุนแบบอนุรักษ์นิยม กฎการป้องกันความเสี่ยงแบบไดนามิก หรือข้อจำกัดในการกระจายกำไรเพื่อสร้างบัฟเฟอร์ทุนที่ยืดหยุ่นเพียงพอต่อแรงกระแทกจากภายนอก

เมื่อดูจากตารางด้านบน ตามศูนย์พัฒนา OECD (2021) และบทสรุปของผู้เขียน จะเห็นได้ว่าไม่เพียงแต่เวียดนาม บรูไน อินเดีย และจีนเท่านั้นที่ใช้วงเงินเครื่องมือ ไม่เหมือนกับภาคส่วนอื่น ๆ ภาคการธนาคารมีความเสี่ยงสูงมากที่จะเกิดการพังทลายของห่วงโซ่ ธนาคารที่ดียังคงต้องเผชิญกับความเสี่ยงด้านสภาพคล่องจากข่าวด้านลบจากธนาคารที่อ่อนแอเพียงไม่กี่แห่ง การกำหนดกฎความปลอดภัยสำหรับทั้งระบบ – ความรอบคอบ – เป็นสิ่งที่ทุกประเทศในโลกกำลังทำ สิ่งเหล่านี้ไม่สามารถเข้าข่ายเป็นมาตรการทางปกครองที่มีระยะเวลาเงินอุดหนุนได้

ควรสังเกตว่าในขณะที่เกือบทั้งหมดของเวียดนามส่วนใหญ่ใช้ “อำนาจการยิง” ของวงเงินสินเชื่อเพื่อควบคุมการเติบโตของสินเชื่อ อินเดียและจีนใช้เครื่องมือบัฟเฟอร์เพิ่มเติมซึ่งต่อต้านการผลิต บัฟเฟอร์ทุนแบบอนุรักษ์นิยมและการควบคุมระดับเลเวอเรจของธนาคารตาม Basel 3 ประเทศอย่างไทย มาเลเซีย สิงคโปร์ อินโดนีเซีย ฟิลิปปินส์ ไม่ได้ควบคุมการเติบโตของสินเชื่อผ่านวงเงิน แต่ใช้วงเงินสินเชื่อ เทียบกับรายได้ การศึกษาจำนวนมากแสดงให้เห็นว่าการใช้เครื่องมือเหล่านี้มีประสิทธิภาพอย่างน่าทึ่งในการควบคุมการเติบโตของสินเชื่อ

เพื่อความเป็นธรรม นี่ไม่ได้หมายความว่าตราสารหนี้ เช่น เวียดนาม บรูไน อินเดีย และจีน จะไม่มีประสิทธิภาพเท่า แต่โดยเฉพาะอย่างยิ่งสำหรับเวียดนาม คำถามคือ เหตุใดธนาคารของรัฐจึงเพิ่มแรงกดดันให้ยกเลิกวงเงินสินเชื่อประจำปี แม้แต่ในรายงานคำแนะนำปี 2019 กองทุนการเงินระหว่างประเทศแนะนำให้ธนาคารของรัฐเปลี่ยนตัวบ่งชี้วงเงินสินเชื่อเชิงปริมาณในไม่ช้า

อาจเป็นเพราะความโปร่งใสมากกว่าตัวเครื่องมือ หรือบางทีธนาคารของรัฐไม่มีนโยบายการสื่อสารที่โน้มน้าวใจ (แม้แต่ผู้นำที่เป็นรองผู้อำนวยการของ SBV ก็เชื่อว่าระดับการให้สินเชื่อเป็นเครื่องมือในการบริหารที่จำเป็น) แต่เหนือสิ่งอื่นใด ข้อกำหนดเหล่านี้มาจากข้อเท็จจริงที่ว่า State Bank ให้ความสำคัญกับเครื่องมือควบคุมสินเชื่อเพียงเครื่องเดียวมาเกือบ 12 ปีแล้ว แม้ว่าจะมีการเปลี่ยนแปลงอย่างรวดเร็วในระบบธนาคารก็ตาม

ข้อแนะนำบางประการ

ประการแรก ประสบการณ์ระดับนานาชาติแสดงให้เห็นว่า ในการควบคุมเครดิต การใช้เครื่องมือเพียงไม่กี่อย่าง เช่น การให้วงเงินสินเชื่อนั้นไม่ได้ผลเท่ากับการใช้เครื่องมือแบบซิงโครนัส เครื่องมือตรวจสอบสินเชื่อมักเป็นแบบอัตนัยและไม่ตามทันการเปลี่ยนแปลงอย่างรวดเร็วของวัฏจักรเศรษฐกิจ ดังนั้นหน่วยงานจัดการควรพิจารณาเพิ่มเครื่องมือบัฟเฟอร์ทุนแบบทวนกระแส หรือแก้ไขข้อกำหนดสำหรับการจัดเตรียมตามความเป็นจริงในปัจจุบันด้วยข้อกำหนดสำหรับความเสี่ยงด้าน “ทุน” (โซลูชันนี้จำเป็นต้องแก้ไขข้อกำหนดบางประการในมาตรฐานการบัญชีปัจจุบัน)

ประการที่สอง เกี่ยวกับการใช้เครื่องมือที่มีวัตถุประสงค์เฉพาะเจาะจงมากขึ้นสำหรับแต่ละภาคส่วนและสินทรัพย์เสี่ยงที่แตกต่างกันแทนวงเงินสินเชื่อ ตัวอย่างเช่น การใช้อัตราส่วนเงินกู้ต่อสินทรัพย์ อัตราส่วนหนี้สินต่อรายได้สำหรับแต่ละบุคคลและอุตสาหกรรมต่างๆ มีความเสี่ยงที่แตกต่างกัน

ประการที่สาม หากยังคงรักษากลไกในการให้วงเงินสินเชื่อ ธนาคารของรัฐควรรวมข้อบังคับเกี่ยวกับการใช้ข้อกำหนดเงินสำรองระดับมหภาคกับ “อัตราการคว่ำบาตร” ในกรณีที่ธนาคารเกินขีดจำกัดของสินเชื่อที่จะให้ แทนที่จะต้องขอให้ธนาคารของรัฐปรับวงเงินสินเชื่อให้คล่องขึ้น เช่น อาร์เจนตินา ชิลี จีน อินโดนีเซีย เปรู รัสเซีย เซอร์เบีย และตุรกี (ข้อกำหนดสำรองระดับมหภาค) ที่แตกต่างจากระบบธนาคารนโยบายการเงิน – ความต้องการสำรองทั่วๆ ไป)

ประการที่สี่ ธนาคารของรัฐสามารถปรับเปลี่ยนและปรับตัวบ่งชี้การจัดการระดับมหภาคได้อย่างยืดหยุ่นตามการพัฒนาของตลาดล่าสุด แทนที่จะใช้กลไกการขออนุมัติเพื่อลดวงเงิน อย่างไรก็ตาม นโยบายนี้เป็นนโยบายเฉพาะบุคคลและอาจผิดพลาดได้เป็นครั้งคราวเนื่องจากวิจารณญาณของธนาคารของรัฐ อุปสรรคนี้จะเอาชนะได้ด้วยการเสริมความแข็งแกร่งให้กับหลักธรรมาภิบาลการธนาคารสามเสาในมาตรฐานสากลของ Basel II แม้จะคำนึงถึงการใช้ Basel III ระดับต่ำเพื่อเพิ่มความยืดหยุ่นในทุกวงจร .

ประการที่ห้า ไม่มีวิธีแก้ปัญหาที่เป็นไปได้เพียงอย่างเดียวในการจำกัดการเติบโตของสินเชื่อที่แข็งแกร่งและฟองสบู่ของราคาสินทรัพย์ ตัวอย่างล่าสุดคือการออกพันธบัตรใต้ดินใน Tan Hoang Minh ที่มีเงาของธนาคารสองสามแห่งในสนามหลังบ้าน นโยบายการควบคุมเครดิตของธนาคารของรัฐจะไม่มีผลหากปราศจากการประสานงานกับนโยบายอื่นๆ มากมายของหน่วยงานจัดการด้านการเงินและตลาดหลักทรัพย์

ผู้เขียน: GS-ดร. ตรัง ง็อก โถ